非上場株式の売却において、買主が第三者、対象会社、会社が指定した買受人いずれであっても、株式の売買価格は、原則として譲渡株主と買主との協議によって決定します。

ただし、「第2 非上場株主による売却手続きの流れ・方法・成功のポイント 1 あらまし」に記載のとおり、会社が第三者への譲渡を承認せず、会社又は指定買受人が買主となる場合において、会社や指定買受人との協議の折り合いがつかない場合には、裁判所に売買価格決定の申立てをすることで売買価格を決定することができます。

(1)協議により売買価格を決定する場合の株価算定方法

非上場株式は、不特定多数の取引関係者により売買される取引市場がなく、取引市場で決定される時価が存在しません。したがって、売買価格を売主と買主との協議によって決定することになります。

買主との売買価格の協議のため、売主はその非上場株式の正当な価値を評価する必要があります。非上場株式の評価方法には、複数の評価方法が存在し(「第1 非上場株式に関する基礎知識 4 非上場株式の価格(1)各種評価方法」に詳細記載)、各評価方法による非上場株式の評価結果は全く異なるものになります。また、どの評価方法を用いるか或いはどの評価方法とどの評価方法をどのような割合で組み合わせるか等、評価対象株式ごとに適正な評価方法を判断する必要があります(「第1 非上場株式に関する基礎知識 4 非上場株式の価格 (2)適正な評価方法」に詳細記載)。

実際に非上場株式の評価を行う際、これらの評価手法のうちどれをどのように適用すべきかについては、一律に決定されるものではなく、評価対象株式の具体的状況に応じて判断されることとなります。

この判断の規範は、過去の価格決定商事非訟の裁判例の累積により確立されています。この規範については、「(3)株式算定規範」に後述します。

売主である株主は、この規範にしたがって株式の適正価格を把握したうえで、売買価格の協議に臨む必要があります。

(2)売買価格決定の申立て(会社法144条2項、7項)の裁判手続による場合の株価算定方法

売主が第三者へ売却するための譲渡承認請求を会社へ提出し、会社が拒否した場合、会社または会社が指定する買受人と売却の交渉をおこなうことになります(「第2 非上場株主による売却手続きの流れ・方法・成功のポイント 1 あらまし」、「第2 非上場株主による売却手続きの流れ・方法・成功のポイント 2 売却手続きの流れと各手続の解説」に詳細記載)。

売買価格の交渉は第三者への売却と同様に実施されますが、当事者間における協議で折り合いがつかない場合には、裁判所に売買価格決定の申立てをすることが可能(買取通知があった日から20日以内に申立てを行う必要があります。また、20日以内に申立てを行わずに協議が不調の場合には、1株当たり純資産額に買取株式数を乗じた額が売買価格になります。詳細は、「2 売却手続きの流れと各手続の解説」参照。)となります(会社法144条2項、7項)。

上記の売買価格の決定の申立てがなされた裁判所は、譲渡等承認請求時における会社の資産状態その他一切の事情を考慮して売買価格を決定します(会社法144条3項、4項、7項)。裁判所は、その事案についてどの評価方法を用いるか、どの評価方法とどの評価方法をどのような割合で組み合わせるかなどを判断し、売買価格を決定します。その判断の規範は過去の判例の積み重ねによって明らかとされております。この裁判所の決定価額は協議による価格決定に比べてはるかに高額であることが通常です。

(3)株価算定規範

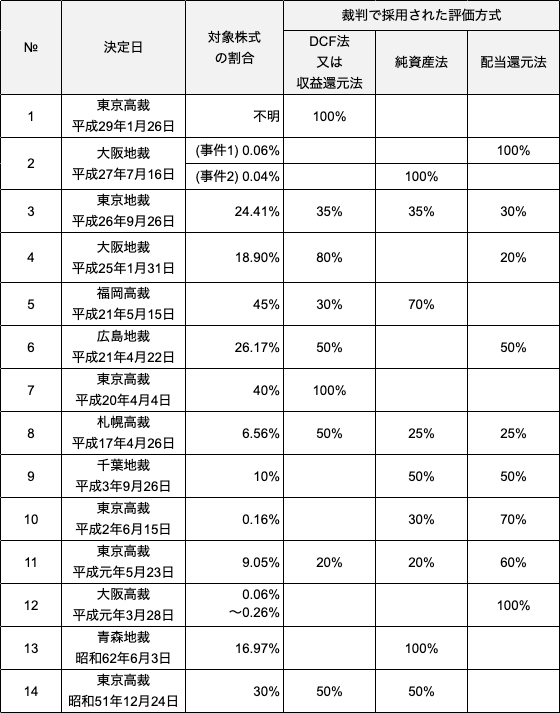

譲渡制限株式の価格決定に関する裁判例は「4 判例」に掲載していますが、まとめると下記の通りとなります。

裁判所が売買価格の評価を行う際、それぞれの事案により会社の資産状態その他一切の事情を鑑み、収益還元法、純資産価額法、類似業種比準法、配当還元法等を用いて、単独法または折衷法により評価します。

主に下記の条件を検討して、売買価格が総合的に決定されています。

ア 会社経営に影響を与える度合い(議決権割合)について

イ 会社規模と事業継続性について

ウ 特定の評価方法に基づく結果の信頼性について

エ 過去の取引事例の有無と信頼性について

ア 会社経営に影響を与える度合い(議決権割合)について

売主買主の株主としての立場として、会社経営に与える影響がとても重要となります。

会社経営に影響を与えられる株主であれば、会社が将来的に生み出される利益を享受可能な立場になるため、継続企業としての価値を評価するDCF法等の評価が採用されやすく、また折衷法が採用される場合でも、DCF法等が高い比重で採用されています。

対象株式が少数株式であっても、買主がすでに支配株主である場合や、対象株式を購入することで大株主になる場合等には、当該売買は支配株式の売買と同様に、会社が将来的に生み出される利益を享受することになるため、DCF法等の評価が採用されやすくなります。

例えば、上記裁判例No.7東京高決平成20年4月4日の判例によると、対象株式の割合は40%ですが、指定買受人の取得後の議決権割合が100%となるため、収益還元法のみが採用されております。

また、買主が買い取り後も支配株主にはならない場合であっても、他のグループと協力関係を築いて会社の支配をできうる可能性や支配株主が買主の株式数を無視できない程度である場合には、収益還元法の割合を高くし、他の評価方式と折衷法により売買価格が算出されることになります。

例えば、上記裁判例No.4大阪地決平成25年1月31日の判例では、他の株主の状況や関係性を考慮すると、保有割合が過半数に達していなくてもある程度経営に影響があると判断され、収益還元法80%、配当還元法20%の折衷法が採用されております。

非常に少数株であり、買主が買い取り後も会社経営に全く影響をもたない株式の場合、配当の取得を主な目的とせざるを得ない地位にあるケースが多く、将来の配当に対する期待のみから株価を評価する配当還元法を中心に評価されます。

例えば、上記裁判例No.2大阪地決平成27年7月16日事件1や、No.12大阪高決平成元年3月28日の判例では、配当還元法のみを単独法で採用しています。

しかし、会社の資産状態その他一切の事情から、他の評価法との折衷法で評価されることがあります。これは、支配株主の偏った配当政策がなされている場合、将来の配当金の予測ができない場合、会社の解散・清算、遊休資産の売却の可能性が認められる場合等の特段の事情がある場合においては、二次的に会社の資産価値を算定要素として併用すべきからです。

例えば、No.10東京高決平成2年6月15日の判例は、議決権割合が0.16%にもかかわらず、配当還元法70%、時価純資産法30%の割合で評価されております。これは、株式の価格の算定にあたっては、株式が配当をもたらすものであると同時に、株式が会社の資産を化体したものとの見方に立って算定することが妥当であるから、配当還元法とともに時価純資産法も加味して株式の価格を算定することが相当であると判断されたためです。

また、裁判例No.11東京高決平成元年5月23日の判例では、配当金の取得が主たる目的であるため、基本的には配当還元法を採用するのが相当としながらも、会社規模と事業継続性に特に問題はなく、また配当を抑えることにより資産が増加していることの理由から、収益還元法と純資産法も併用することが相当であると判断されています。

イ 会社規模と事業継続性について

対象会社の会社規模や、事業継続性が認められるかどうかよっても、評価方法が検討されることになります。

対象会社の会社規模が大きく、事業継続に関して特に問題が無ければ、主にDCF法等の収益還元法で評価されることが相応しいと判断されます。

例えば、上記裁判例No.6広島地決平成21年4月22日の判例によると、対象会社は売上高約60億円であり、資本金1.2億円、純資産約70億円、総資産約120億円と相応の規模を有する企業であり、継続企業として評価を実施すべきと判断され、純資産法は採用されず、収益還元法が採用されております。

逆に、会社規模が少し小さく、事業リスクが存在し、事業継続に懸念がある場合には、事業が永続することを前提とした収益還元法のみで評価されることは相当ではないと判断され、株式が会社の資産を化体したものとの見方にたって算定する純資産方式も一部考慮して売買価格が算出されることになります。

例えば、上記裁判例No.3東京地決平成26年9月26日の判例によると、対象会社は安定した水準の売上があり、事業継続性に疑義が生じるような事実は認められないが、従業員数が38名であり、企業規模や事業リスクを鑑みると、事業が永続することを前提とする収益方式のみによって評価することは相当ではないと判断され、収益還元法30%、時価純資産法35%、配当還元法30%の折衷法が採用されております。

ウ 特定の評価方法に基づく結果の信頼性について

特定の評価方法に基づく結果の信頼性が低いと判断されるときは、その評価方法のウェートが低くなり、信頼性がないとされる場合には、その評価方法が相当ではないと判断されます。

対象会社が、不動産を保有し当該資産から収益を得る会社や、資産管理会社のような資産構成の会社である場合には、会社が将来的に生み出す利益から資産価値を評価するDCF法等の収益還元法で評価することが適切であるとは判断されず、純資産法により評価することが相当であると判断されやすくなります。

例えば、上記裁判例No.2大阪地決平成27年7月16日事件2の判例では、対象会社が子会社の株式の保有を目的とする資産管理会社であったため、時価純資産法による評価が採用されております。

また、対象会社の事業特性から、経営計画の予想が困難である場合においては、ア①会社経営に影響をもつこととなる株式に該当し、DCF法で評価することが適切であると判断される事例であっても、DCF法のみで売買価格を算出することは問題であると判断されます。更には非上場会社では、中期経営計画が作成されていないことも多く、この場合においてもDCF法のみで売買価格を算出することは問題であると判断をされることがあります。

例えば、上記裁判例No.5福岡高決平成21年5月15日の判例では、DCF法は、継続企業価値の把握という面で正しい評価方法と判断しつつも、算定結果に問題点がある以上、他の評価方法である純資産法を基本として算定することが相当であると判断しております。

対象会社の同族会社的色彩が濃く、少数者による支配が確立している場合には、配当額の決定は経営担当者や支配株主の経営政策に依拠するところが多く、それ自体不確定要素の高いものであります。そうすると、ア②非常に少数株であり会社経営に全く影響をもたない株式に該当し、配当還元法で算出することが適切であると判断される事例であっても、配当の支払いを決めるのは支配株主の方針であり、配当を過度に低く抑えることは可能になります。この場合において、配当還元法のみで売買価格を算出することは問題であるため、純資産方式も一部考慮され(配当を低く抑えると社内留保して資産が増加するため)売買価格が算出されることになります。

例えば、裁判例No.11東京高決平成元年5月23日の判例では、事業継続性に問題はなく、会社経営に影響を与えないため、配当還元法を採用することが相当であると判断されました。しかし、過去の配当が過度に低く抑えられていることは支配株主の経営政策によるところが多いため、不確定要素として判断され、また配当を抑えることによって資産が増加していることから、純資産方式も併用することが相当であるとされております。

エ 過去の取引事例の有無と信頼性について

過去に取引事例がある場合、その価格が客観的交換価値を適切に反映しているかどうか、そして対象事例に対応する度合いを検討し、採用すべき条件にあうかどうか判断されます。しかし、非常に限定的で、採用される場面は少ないと考えられます。

例えば、No.3東京地決平成26年9月26日、No.2大阪地決平成27年7月16日事件1において、当事者から一部評価方法として採用すべきという主張がありましたが、裁判所は採用しておりません。その理由は、判決当時は、過去に取引事例があったとしても、取引の量が同程度であること、取引時点が比較的直近であり、その間に経営・業績等に大きな変化がないこと、取引が独立した第三者間で行われ、取引件数がある程度あることという条件が必要であるところ、その条件を満たしていないからとしています。

No.2大阪地決平成27年7月16日事件1においては、そもそも市場性のない株式の取引先例が客観的交換価値を適正に反映していると言えるかという根本的な疑問があり、他の評価方法による評価額の妥当性を検証するための参考とする程度にとどめるのが相当としています。そして、仮に参考評価法として用いるにしても上記の条件と同様の条件にあう事例を選定することが必要であるとしています。